Die Europäische Zentralbank hat eigentlich nur eine Aufgabe: Die Inflation in Euroland möglichst nicht über zwei Prozent pro Jahr steigen zu lassen. Dieses Ziel verfehlt sie momentan recht deutlich, unter anderem, weil der Schlächter im Kreml eine Preisexplosion bei fossilen Energieträgern ausgelöst hat. Gegen steigende Energiepreise aber ist die EZB machtlos. Oder doch nicht?

Das Deutsche Institut für Wirtschaftsforschung DIW in Berlin hat in einer Studie untersucht, ob Europäische Zentralbank generell etwas gegen steigende Energiepreise im Euroraum ausrichten kann oder nicht. Ergebnis: Leitzinserhöhungen dämpfen Energiepreise über verschiedene Kanäle – über Bande sozusagen. Allerdings verursachen sie auch wirtschaftliche Kosten, schreibt das DIW. Die Zinspolitik der EZB seit Sommer 2022 halten die Berliner Forscher dennoch für richtig.

Ausnahmsweise muss ich micht mal selbst zitieren. Anfang Januar habe ich in einem Post über Inflationserwartungen geschrieben: „Momentan haben wir es (…) mit einer Inflation zu tun, die von gestiegenen Energie- und Rohstoffkosten, gestörten Lieferketten und einer Verknappung des Angebots in vielen Branchen und auf vielen Märkten befeuert wird – nicht zu vergessen von einem machtbesessenen Psychopathen in Moskau. Eine solche Inflation mit hohen Leitzinsen zu bekämpfen, gehört zwar zum Standardprogramm der Notenbanker, beseitigt aber nicht unbedingt ihre spezifischen Ursachen. Man kann sich dagegen durchaus fragen, ob die Notenbanker mit global steigenden Leitzinsen nicht auch eine weltweite Rezession in Kauf nehmen. Lieferketten, Fachkräftemangel und Abhängigkeiten von fossilen Energieträgern heilen sie damit jedenfalls nicht.“

Landläufig wurde angenommen, dass die EZB dagegen wenig ausrichten kann – „auch die EZB selbst ging davon noch im Februar 2022 aus“, schreibt das DIW. Eine aktuelle Studie der Berliner Forscher zeigt jedoch, dass die EZB mit Blick auf die Energiepreise offenbar alles andere als machtlos ist: Erhöht sie den Leitzins, fallen die Energiepreise. Dabei spielen drei Effekte eine Rolle, die sich gegenseitig beeinflussen, wie die DIW-Studie zeigt. Wichtig sind in dem Zusammenhang der Wechselkurs des Euro zum US-Dollar und der Ölpreis. „Unter dem Strich wird klar, dass die EZB die Energiepreise mit Leitzinserhöhungen tatsächlich dämpfen kann“, sagt Alexander Kriwoluzky, Leiter der Abteilung Makroökonomie im DIW Berlin.

Die Forscher haben nach eigenen Angaben die strukturellen Effekte von Zinserhöhungen der EZB im Euroraum für den Zeitraum 1999 bis 2020 abgeschätzt. Infolge einer Zinserhöhung sinkt demnach die gesamtwirtschaftliche Nachfrage: Unternehmen investieren weniger, private Haushalte halten sich beim Konsum zurück. Während die Verbraucherpreise daher um etwas weniger als 0,1 Prozent sinken, fallen die Energiepreise sogar um mehr als das Fünffache.

Die Autoren konnten im Zuge ihrer Modellrechnungen drei Effekte identifizieren, durch die dieses Ergebnis zustande kommt und die deutlich machen, dass die Energiepreise nach Leitzinserhöhungen der EZB tatsächlich fallen. Neben dem Nachfrageeffekt, der den in Dollar gehandelten Ölpreis auf dem Weltmarkt infolge einer geringeren Energienachfrage senkt, spielen zwei Preiseffekte des Wechselkurses von Euro zu US-Dollar eine Rolle: Da im Zuge einer Zinserhöhung der EZB der Euro gegenüber dem US-Dollar aufwertet, verbilligen sich die Ölimporte im Euroraum. Da der günstigere Ölpreis in Euro dann aber wiederum die Nachfrage befeuert, steigt die Ölnachfrage auf dem Weltmarkt und damit der globale Ölpreis in US-Dollar. Dieser globale Preiseffekt ist stärker als der lokale Preiseffekt im Euroraum, sodass der stärkere Euro letztlich für einen höheren Ölpreis sorgt.

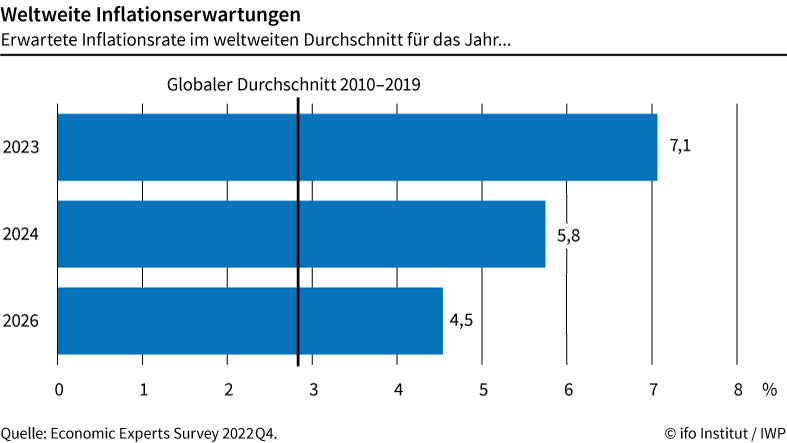

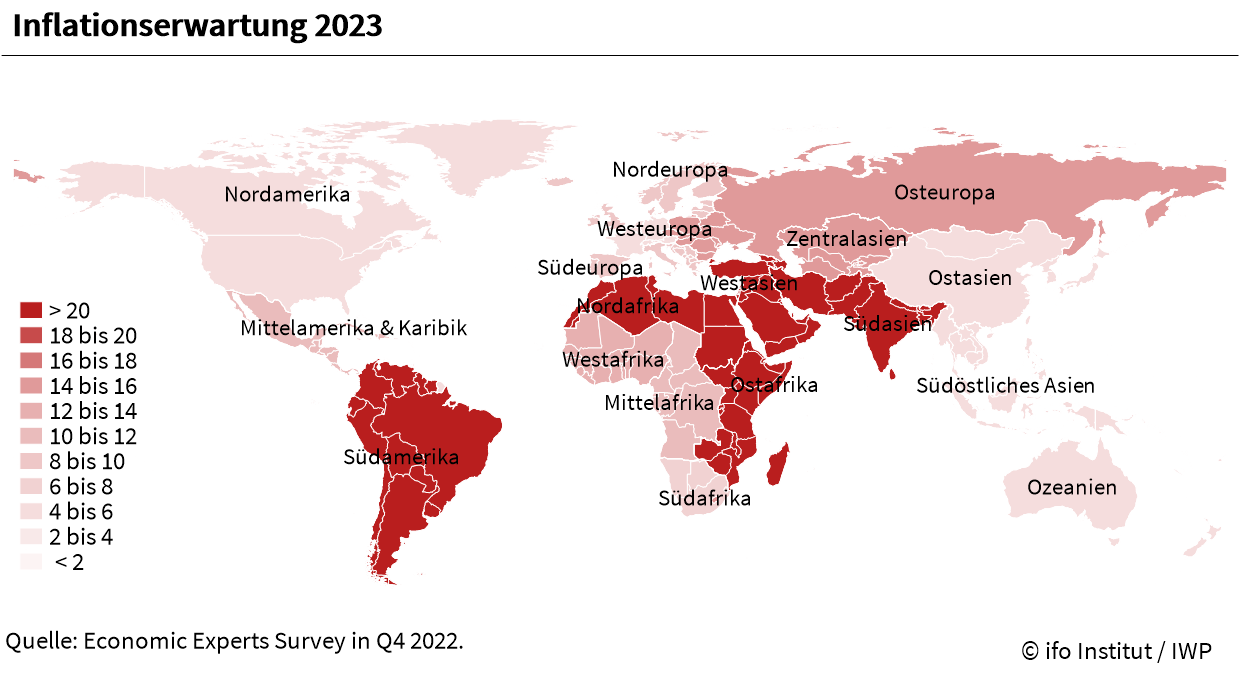

Zusammengenommen ist der Preiseffekt des Wechselkurses mit seinem steigenden Ölpreis aber schwächer als der Nachfrageeffekt mit seinem sinkenden Ölpreis, sodass die Energiepreise unter dem Strich fallen. Dieser Analyse zufolge hat die EZB also richtig gehandelt, indem sie seit Sommer 2022 sukzessive den Leitzins erhöht hat. Die Ergebnisse zeigen aber auch, dass eine Zinserhöhung für sich genommen die Wirtschaftsleistung senkt und die Arbeitslosigkeit erhöht. „Die Geldpolitik der EZB verursacht also auch wirtschaftliche Kosten“, so Kriwoluzky. „In Zeiten mit hohen Inflationsraten ist es jedoch wichtig, die Inflationserwartungen im Blick zu haben und einzufangen, damit die Inflation mittelfristig nicht aus dem Ruder läuft. Diesbezüglich ist die EZB auf einem guten Weg.“

Das mag wohl sein. Es mag auch sein, dass steigende Leitzinsen indirekt preissenkende Effekte auf die Energiepreise haben. Für mich bleibt es aber dabei: Gestörte Lieferketten, Fachkräftemangel und die Abhängigkeit von fossilen Energieträgern kann keine Zentralbank heilen, das müssen die Märkte schon selbst lösen.

Grafik: DIW Berlin

Grafik: DIW Berlin

Auch wenn wir Sparer uns schwarz ärgern – eine Abkehr von der Nullzinspolitik der Europäischen Zentralbank EZB können wir uns für die nächsten Monate – wenn nicht gar Jahre – abschminken. Die EZB schiebt nämlich wegen wachsender Konjunktursorgen eine Zinswende immer weiter hinaus.

Auch wenn wir Sparer uns schwarz ärgern – eine Abkehr von der Nullzinspolitik der Europäischen Zentralbank EZB können wir uns für die nächsten Monate – wenn nicht gar Jahre – abschminken. Die EZB schiebt nämlich wegen wachsender Konjunktursorgen eine Zinswende immer weiter hinaus.